Hay ciertos métodos populares de inversión a largo plazo en los que es mejor estar siempre invertido. Por ejemplo: «Comprar y mantener» (del inglés «Buy & hold», o «inversión en dividendos crecientes» que es una variante donde se buscan empresas que den cada vez más dividendos, o en un ETF.

En este tipo de métodos tener liquidez en la cartera es una opción, pero no la mejor de ellas. Pero ¿por qué?

Pongamos un poco unas bases que nos sirvan de contexto:

- Inviertes en alguna de estas maneras: comprar y mantener, dividendos crecientes, ETFs…

- Aportas generalmente una pequeña cantidad al mes o al trimestre de manera regular.

- Tienes un fondo de emergencia en otro sitio completamente diferente (la cantidad depende de cada uno).

- Lo que inviertes es lo que te sobra y que estás dispuesto a arriesgar en una cartera de renta variable y en principio tienes capacidad para tenerlo a largo plazo (más de 5 años).

- Inviertes con respecto a un plan, construyendo tu cartera como si fuera la construcción de la casa de tus sueños.

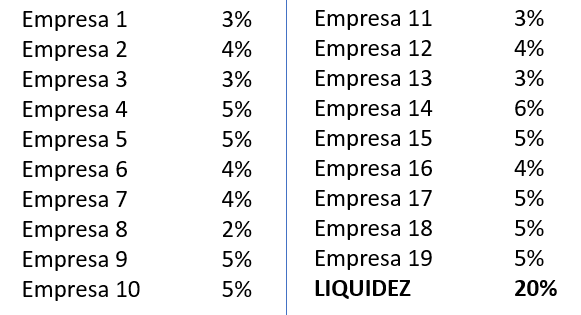

En este contexto hay personas que reservan un porcentaje del dinero para tenerlo en liquidez. Por lo que sé de comentarios y por lo que yo he hecho en el pasado este porcentaje puede andar normalmente entre el 10% y el 20%.

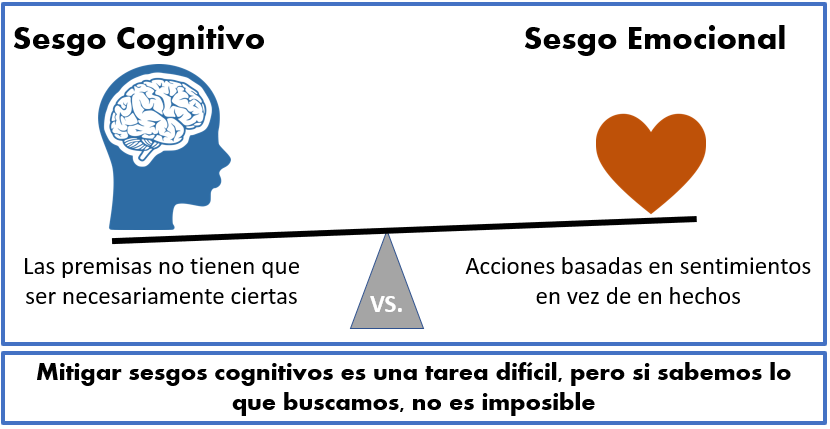

Tener ese porcentaje de liquidez es en mi opinión un error, ya que da pie a comportamientos que afectan negativamente al efecto de composición del dinero, a las ventajas de estos métodos de inversión, aumenta el número de compras/ventas que uno hace y al resultado final.

Aviso: en este artículo voy a «tensar» con ciertos comentarios algunos aspectos que convierto en certeza de una manera deliberada para tratar de simplificar lo que quiero explicar. No se tomen esas simplificaciones como argumento para desacreditar el resto de lo escrito, sino como una manera de hacer más claro lo que quiero exponer. Las cosas no son ni blancas ni negras, son grises, pero las he blanqueado o ennegrecido un poco para simplificar.

El autor

Por qué tener liquidez es un error

Voy a tratar de ir a cosas concretas:

1.- Tener exceso de liquidez te hace dudar de tus empresas

Si tienes un plan de ahorro a largo plazo y tienes una serie de empresas en las que confías y tienes la convicción que son las adecuadas para tu cartera no tiene sentido tener dinero aparcado. Si el abanico es medianamente grande (20 o más empresas) seguro que alguna estará barata con lo que respetando las ponderaciones que quieres tener, deberías tenerlo todo invertido.

Sino es que no estás convencido al 100% de que esas son las empresas adecuadas, y esa falta de convencimiento no hay que pensarla hay que refrendarla: hay que ir con todo.

Esto que comento seguro que alguien me dirá que no es así, que no le afecta tener liquidez, que está convencido de sus inversiones, etc, pero no es así, hay un efecto perverso que se acumula con las acciones individuales.

Te digo yo, que en momentos de nerviosismo el convencimiento sobre las empresas, no todas, algunas en concreto, se desgastará.

2.- Tener exceso de liquidez te ancla

Si estás acostumbrado a tener un exceso de liquidez esto funciona como ancla mental. Pongamos por ejemplo que estás acostumbrado a tener un 20% de liquidez, y que en un momento dado:

1.- Esa liquidez aumenta: eso significa que no estás maximizando el uso de tu dinero. Esto no es tan peligroso, ya que en la próxima compra periódica, puedes arreglarlo y seguir tu camino.

2.- Esa liquidez disminuye: eso te hace pensar en que tienes que volver a recuperar la liquidez con la que te sientes cómodo. Esto a mucha gente les provoca una situación de incomodidad con respecto al convencimiento de lo que cree que es correcto tener en liquidez.

Lo más importante es que la liquidez te ancla mentalmente y en ciertos momentos te hace actuar de mala manera.

3.- Tener liquidez significa que es la mayor posición de tu cartera

Si tienes una cartera diversificada pequeña o grande, y además tienes en liquidez un 10% o más, siginifica que seguramente la liquidez sea la mayor posición de tu cartera.

Si eso es asi, entonces estarás cuidando más de esta parte de la cartera, que es la que tienes más porcentaje invertido, y esto es perverso, porque la liquidez no crece y no da dividendos. Estás alimentando una falsa seguridad que no existe.

Piénsalo bien, esta es otra forma de sesgo o ancla mental.

¿de verdad quieres que la liquidez sea la mayor posición de tu cartera?

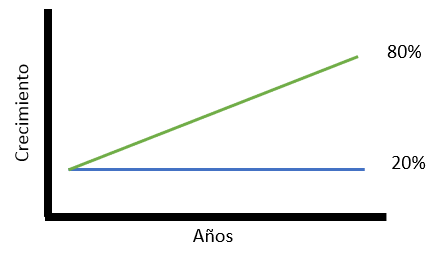

4.- Tener liquidez disminuye el crecimiento compuesto de tu cartera

Esto que voy a escribir estan simple que me resulta raro escribirlo.

Si tienes un 20% de liquidez, significa que ese dinero no está trabajando en el objetivo de inversión a largo plazo que te has propuesto. La mente rapidamente dice: «tener un 20% en liquidez no me afecta». Pues bien amigo, tu que tienes en tus manos una o miles de excels, con proyecciones a muchos años, haz las cuentas del efecto que esa liquidez tiene en los años que te has propuesto invertir: 20 – 30 años.

Haz los números, de verdad, es muy interesante.

5.- Tener liquidez es para…..

¿para qué quieres tener esa liquidez? Se sincero contigo mismo. Si necesitas el dinero para algún gasto grande, vende la parte de la cartera que necesites y después a continuar.

Pero sino, ¿para qué quieres esa liquidez? No sé, a mi no se me ocurre ninguna razón salvo la de hacer «market timing»: compro más cuando hay una corrección.

Si has dividido tus ahorros convenientemente, el silo de dinero que tienes para invertir es estanco, tu metodología de inversión es a largo plazo, ¿para qué quieres la liquidez sino es para tratar de mejorar en los precios medios de compra?

No sé como llegaste a convencerte que la inversión a largo plazo es la manera adecuada para tí de invertir. No sé si fue porque lo leiste, porque usaste otros métodos anteriormente o si es por recomendación de alguien. Si has hecho algo anteriormente o ahora sabes que el market timing es muy difícil y que conlleva muchas complejidades tanto técnicas como de estrés mental ¿por qué guardas un porcentaje para hacer compras si hay una gran caída?

Hay muchos estudios que comprueban que el efecto que el market timing tiene en las carteras a largo plazo es muy bajo. Sin embargo por alguna razón, crees que puedes hacerlo mejor.

A mi me da igual lo que hagas con tu dinero, es tu problema, no el mío, pero plantéate lo siguiente: existe un conflicto moral entre tu metodología de inversión a largo plazo y la tenencia de liquidez, no es consistente y además sabes que probablemente no vas a acertar en usar esa liquidez. ¿cuál es la razón real de mantenerla?

6.- Tener liquidez complica la toma de decisiones

Cuando tienes liquidez y la quieres usar para ese evento que tanto estabas esperando, ocurren varias cosas:

- No sabes cual es el mejor momento para invertir esa liquidez.

- Normalmente la situación es: «tengo liquidez, pero no hay excelentes oportunidades de compra» y de repente la situación es «todo está «barato» y yo no tengo liquidez». Piensa en el estrés que esto añade a tu manera de gestionar tu cartera. ¿tiene esto sentido?

- Sino aciertas en el momento, cosa que es muy difícil, la sensación de riesgo es mucho mayor, ya que el porcentaje de liquidez es un colchón mental que alivia el dolor de los números rojos en la pantalla.

Tomar decisiones en estos momentos parece sencillo pero no lo es, porque se tiene un estrés adicional que no se tiene en cuenta siempre. Usar la liquidez en un momento puntual favorable es muy bueno, pero nos olvidamos que la parte de la cartera que si tenemos invertida estará probablemente en rojo y eso desconcierta.

7.- Tener liquidez puede convertirse en un coctel mental combinado muy malo

En los puntos anteriores he comentado cosas como:

- La erosión mental que araña nuestro convencimiento sobre las empresas que uno tiene.

- El ancla mental que supone tener liquidez en distintas formas.

- El efecto freno que la liquidez tiene en los resultados y el crecimiento compuesto.

- Las contradicciones que tiene tener liquidez con tus principios de inversión.

¿qué ocurre cuando todo esto se combina?

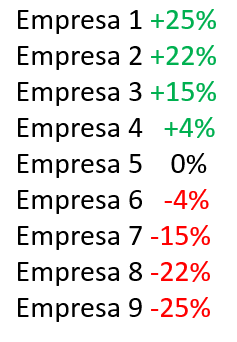

Pues que uno termina vendiendo acciones de la cartera que en realidad no debería vender:

- Si son las que están en verde son las que componen más y es un error que cortan el crecimiento de las ganadoras.

- Si son las que están en rojo, son las que tienen mejor capacidad de volver a la normalidad cuando el mercado corrija.

En cualquier caso estás vendiendo en el peor momento.

¿hay algo peor que vender? Si, hay algo peor que vender. En realidad la segunda derivada de la venta es que haces una rotación en el peor momento y eso erosiona a largo plazo el valor de tu cartera. No solo hay que mirar las ventas como algo puntual, sino que es importante mirar las cosas desde una perspectiva mayor y ver que es lo que haces con ese exceso de liquidez que tienes en un momento donde la cabeza probablemente va a mil por hora.

La palabra «rotación» no es una palabra que un inversión a largo plazo considere o analice lo suficiente. Hay rotaciones que se hacen de manera consciente (estas son buenas, se gane o pierda dinero en la acción inmediata), otras de manera inconsciente (estas son malas) y otras de manera que uno no considera que es una rotación (estas son las peores).

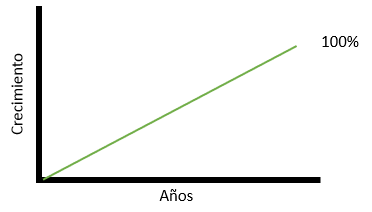

Por qué estar siempre invertido

Ahora me quiero centrar en las ventajas que tiene estar siempre invertido.

1.- Tienes que estar muy convencido de las empresas que quieres tener en cartera.

Cuando decides invertir en una empresa sabes que la quieres tener sí o sí para los siguientes X años, como no tienes mucha liquidez e inviertes poco a poco con cantidades mensuales o trimestrales que te hacen componer tu cartera, entonces empleas tiempo no en pensar que hacer con la liquidez que tienes, sino es entender mejor que es lo que hace esas empresas que tienes o quieres tener en cartera, porque no vas a terminar vendiendo ni rotando.

2.- Simplificas la mecánica de inversión

No dejas espacio a miles de alternativas que se pueden presentar cuando tienes liquidez, con lo que simplificas lo que puedes hacer y centras el tiro mejor.

Por ejemplo:

«tengo 400€, de las 20 empresas que quiero tener en cartera Verizon no la tengo aun y está barata ahora, hago la compra mensual y sigo viviendo.

3.- Estás maximizando tu inversión al máximo

Estás al 100% invertido, con lo que el dinero está trabajando para tí, habrá más crecimiento, y más dividendos, o más decrecimiento o menos dividendos dependiendo de tu cartera y del momento, pero eso es otra cuestión. No estás dejando beneficios encima de la mesa en el largo plazo.

4.- Separa la ejecución de la definición

Si has definido en detalle tu mecánica de inversión, y no está bien, revisa esa definición de la mecánica, cuestiona que es lo que no está saliendo bien, que partes mejorar, pero no centres las acciones sobre la ejecución, sino sobre la definición de lo que haces.

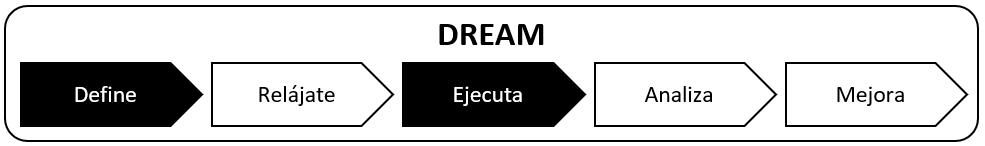

Mi método DREAM: Define, relájate, ejecuta, analiza y mejora, separa estos aspectos para tratar de mirar las cosas con la perspectiva adecuada y no centrarme en el síntoma de un problema dado, sino en el origen del mismo.

Si tienes liquidez tienes la falsa creencia que con ella puedes corregir fallos en tu mecánica concreta de ejecución y no es así, suele ser al revés.

5.- Te hace ir a por más

Ya tienes todo invertido y por lo que sea quieres ir a por más. Como ese dinero no lo quieres tocar, deja espacio mental para mirar hacia otro lado, y buscar más dinero que meter en la rueda de la inversión: hacer otros trabajos, buscar nuevas maneras de ingresar algo más…. lo que sea.

Cierre

La liquidez es un instrumento más en cualquier método de inversión, pero no es gratis, especialmente en la erosión mental que provoca.

Bien usada, la liquidez es un instrumento muy útil, pero hay que tener mucho cuidado con la liquidez ya que puede convertirse en un incentivo perverso que nos mina el pensamiento durante periodos largos de tiempo y que después en el momento de la verdad no es tan útil como parece.

Si has pensado en algo más sobre la liquidez, ¡dímelo!, yo tengo muchas cosas que mejorar.

Más historias

No uses las previsiones de crecimiento de las empresas de consejos

Comprar y mantener no es comprar y olvidarse

Indicadores básicos aglutinados en un solo indicador de TradingView